Publié le 21 février 2024 – Mis à jour le 14 mars 2024

Zoom sur la recherche

Pour attirer les investissements directs étrangers si nécessaires à leur développement, les pays en développement multiplient les régimes fiscaux incitatifs et en particulier l’exonération d’impôt sur les sociétés (IS). Dama et al. (2023) montrent que ce type d’exonération est régressif, donc redondant et inefficace : les entreprises les plus profitables bénéficient davantage des exonération d’IS (régressivité) et auraient investi même en l’absence de ces exonérations (redondance et inefficacité). Les pays développés privilégient les crédits d’impôts aux exonérations dans leur régime incitatif. Ces crédits permettent un meilleur ciblage des investissements désirés et des pertes de recettes fiscales moindres.

La prolifération des exonérations d’IS dans les pays en développement

L'exonération d’IS est très largement répandue en Afrique et plus généralement dans les pays en développement. La base de données relative aux dépenses fiscales dans le monde (GTED¹) identifie 1°613 régimes d’exonérations dans 101 pays essentiellement des pays en développement. Les exonérations des régimes incitatifs que nous étudions peuvent durer 5 années au Bénin, Tchad, Gambie, Liberia, Maroc, Nigeria ou en Sierra Leone, voire 7 années en Côte d’Ivoire et à Djibouti. Des régimes particuliers comme les conventions d’établissement rarement publiées octroient des avantages supplémentaires.

La progressivité et la régressivité de la charge fiscale

Nous calculons la charge fiscale en agrégeant plusieurs impôts (IS, droits de douanes, cotisations sociales patronales…) qui s’appliquent à une entreprise type opérant sous le régime de droit commun et sous celui du code des investissements. Nous étudions la progressivité² de la charge fiscale en faisant varier la profitabilité avant impôt de l’entreprise dans les 44 pays Africains en 2020. Un système fiscal est dit progressif lorsqu’il taxe relativement plus une entreprise plus profitable.

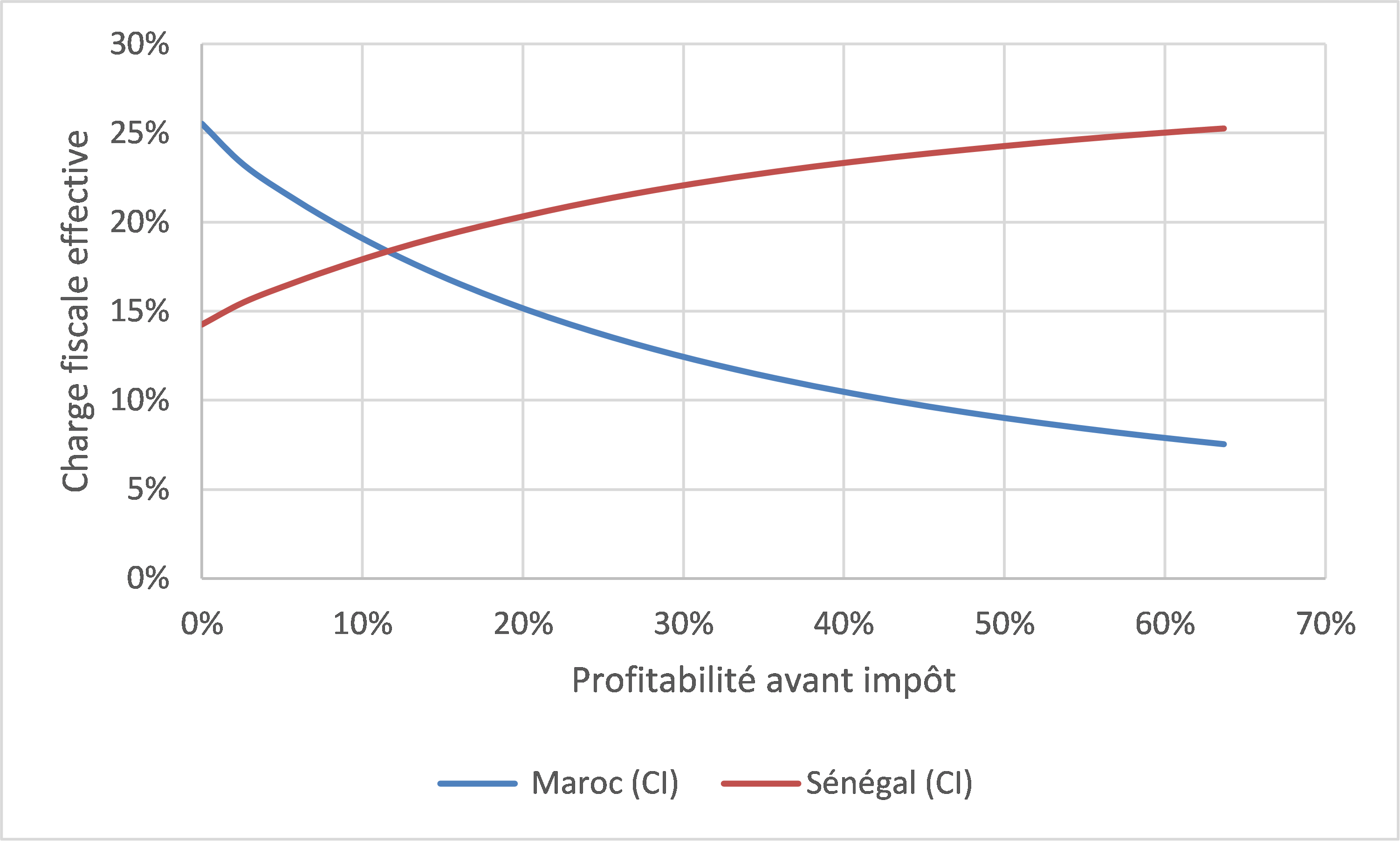

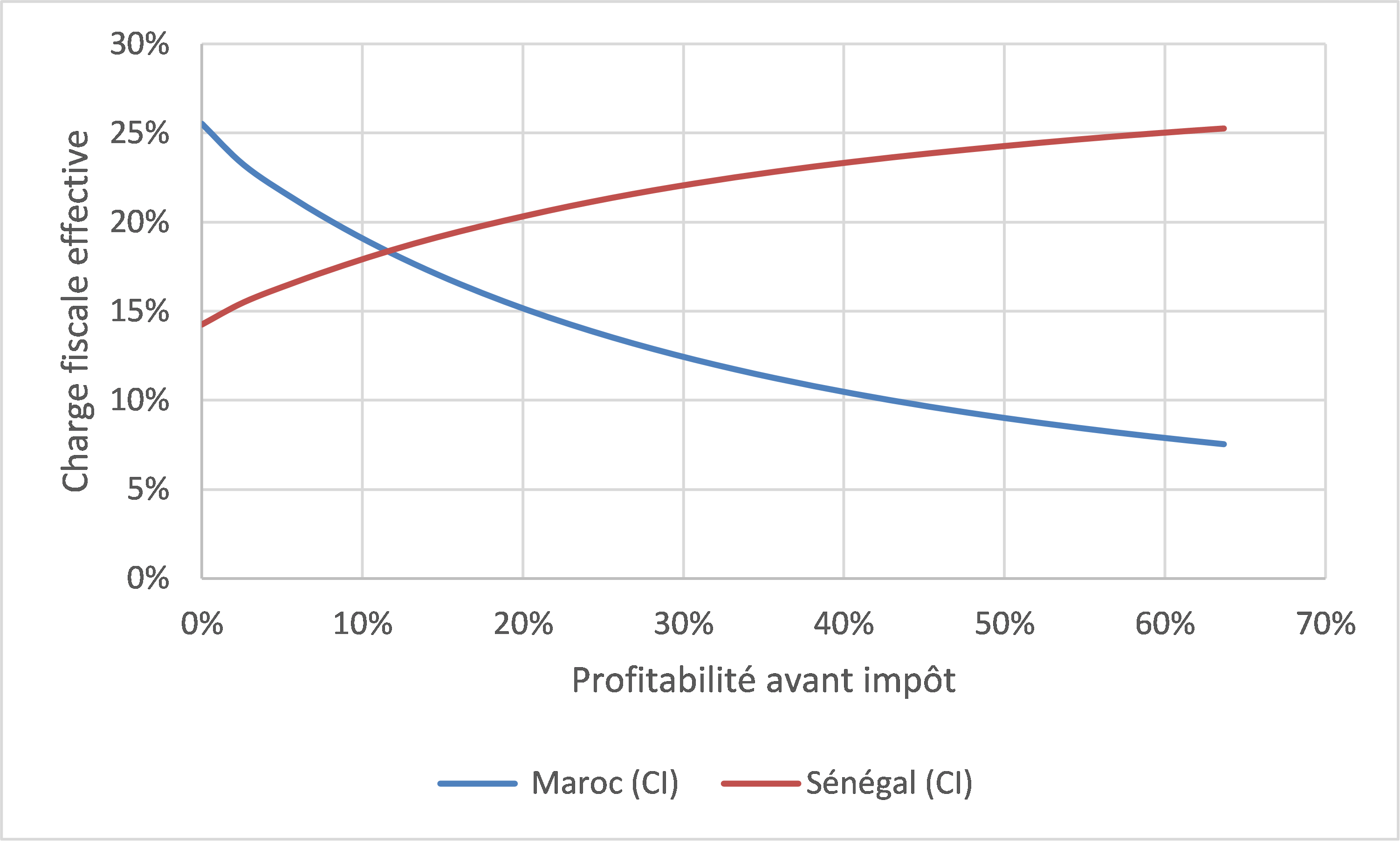

Un exemple : Les régimes incitatifs au Maroc et au Sénégal (Graphique 1)

Au Maroc, une entreprise ayant une profitabilité de 10% avant impôt supportera une charge fiscale de 18%, alors qu’une entreprise avec une marge brute de 30% aura une charge fiscale moindre de l’ordre de 13%. Au Sénégal, le régime est progressif car la charge fiscale passe respectivement de 17% à près de 22%. Le régime incitatif marocain est ainsi régressif comme pour 20 des 44 pays africains étudiés alors que celui sénégalais est progressif. Notre analyse est réplicable sur le site web dédié.

Graphique 1 : Evolution de la charge fiscale d’une entreprise au Code des Investissements selon sa profitabilité brute : exonération (Maroc) vs crédit d'impôt (Sénégal)

Une meilleure politique incitative : le crédit d’impôt

Les pays Africains devraient remplacer les exonérations d’IS par des crédits d’impôt. Non seulement, ceux-ci permettent de fournir le même allègement de charge fiscale qu’une exonération pour une profitabilité brute donnée. Mais, ils conservent la progressivité du système fiscal comme c’est le cas au Sénégal (cf. Graphique 1). De plus, les crédits d’impôts améliorent le ciblage de l’incitation fiscale en favorisant directement l’investissement et non en augmentant la marge bénéficiaire de l’entreprise. Enfin, les crédits d’impôts améliorent la transparence des régimes incitatifs en replaçant l’administration fiscale au centre de la gestion des avantages fiscaux.

Conclusion

Une analyse de la progressivité ou de la régressivité des régimes fiscaux communs et incitatifs africains révèle que de nombreux pays utilisent encore un mécanisme abandonné par la plupart des pays développés : l’exonération d’IS. Celle-ci bénéficie aux entreprises les plus profitables, sacrifie des recettes fiscales importantes sans permettre le ciblage des investissements souhaités par les gouvernements. L’abandon de ce type d’incitation au profit de crédits d’impôt devrait être une réforme fiscale prioritaire.

¹ Consulter la base de données.

² La progressivité se réfère à l’égalité fiscale et se caractérise par le fait que la charge fiscale (à travers le taux effectif moyen d’imposition) résultante du système fiscal considéré soit plus élevée pour les entreprises les plus profitables. Pour un régime régressif, la charge fiscale sera donc plus élevée pour les entreprises les moins rentables.